本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

特别提示:

股票代码:002436 股票简称:兴森科技

【资料图】

【资料图】

债券代码:128122 债券简称:兴森转债

转股价格:人民币13.43元/股

转股期限:2021年1月29日至2025年7月22日

根据《深圳证券交易所股票上市规则》《深圳证券交易所可转换公司债券业务实施细则》的有关规定,深圳市兴森快捷电路科技股份有限公司(以下简称“公司”)现将2023年第二季度可转换公司债券转股及公司股份变动情况公告如下:

一、可转换公司债券发行上市概况

经中国证券监督管理委员会《关于核准深圳市兴森快捷电路科技股份有限公司公开发行可转换公司债券的批复》(证监许可[2020]1327号)核准,公司于2020年7月23日向社会公开发行了268.90万张可转换公司债券,每张面值100元,发行总额26,890.00万元。

经深圳证券交易所《关于深圳市兴森快捷电路科技股份有限公司可转换公司债券上市交易的通知》(深证上【2020】717号)审核同意,公司发行的26,890.00万元可转换公司债券自2020年8月17日起在深圳证券交易所上市交易,债券简称为“兴森转债”,债券代码为“128122”。根据公司《公开发行可转换公司债券募集说明书》的规定,公司发行的可转换公司债券转股期自可转换公司债券发行结束之日(2020年7月29日)起满六个月后的第一个交易日起至本次可转债到期日止,即自2021年1月29日至2025年7月22日。

“兴森转债”目前转股价格为人民币13.43元/股。

“兴森转债”初始转股价格为人民币14.18元/股。历次价格调整如下:

1、2021年6月1日,公司完成了2020年年度权益分派实施事项,每10股派0.80元人民币现金,根据可转换公司债券转股价格调整的相关条款,“兴森转债”转股价格由14.18元/股调整为14.10元/股,调整后的转股价格自2021年6月1日(除权除息日)起生效。

2、2022年6月16日,公司完成了2021年年度权益分派实施事项,每10股派1.00元人民币现金,根据可转换公司债券转股价格调整的相关条款,“兴森转债”转股价格由14.10元/股调整为14.00元/股,调整后的转股价格自2022年6月16日(除权除息日)起生效。

3、2022年9月6日,公司非公开发行A股股票在深圳证券交易所上市,根据可转换公司债券转股价格调整的相关条款,“兴森转债”转股价格由14.00元/股调整为13.51元/股,调整后的转股价格自2022年9月6日起生效。

4、2023年6月16日,公司完成了2022年年度权益分派实施事项,每10股派0.80元人民币现金,根据可转换公司债券转股价格调整的相关条款,“兴森转债”转股价格由13.51元/股调整为13.43元/股,调整后的转股价格自2023年6月16日(除权除息日)起生效。

二、兴森转债转股及股份变动情况

2023年第二季度,兴森转债因转股减少66,100元(661张),转股数量为4,915股,剩余可转债余额为268,466,900元(2,684,669张)。

2023年第二季度公司股份变动情况如下:

三、备查文件

1、中国证券登记结算有限责任公司深圳分公司出具的《发行人股本结构表》(兴森科技)。

2、中国证券登记结算有限责任公司深圳分公司出具的《发行人股本结构表》(兴森转债)。

特此公告。

深圳市兴森快捷电路科技股份有限公司

董事会

二〇二三年七月四日

证券代码:002436 证券简称: 兴森科技 公告编号:2023-07-048

深圳市兴森快捷电路科技股份有限公司

关于子公司签署出售股权

意向书的公告

本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

一、交易概述

深圳市兴森快捷电路科技股份有限公司(以下简称“公司”)全资子公司兴森快捷香港有限公司FASTPRINT HONGKONG CO.,LIMITED(以下简称“兴森香港”)与Technoprobe S.p.A.(以下简称“Technoprobe”)等相关方于近日签署了《意向书》,双方达成初步合作意向:Technoprobe 拟通过现金方式收购兴森香港持有的FASTPRINT TECHNOLOGY(U.S.) LLC(以下简称“目标公司”,其持有Harbor Electronics,Inc.100%股权)100%股权。

根据《深圳证券交易所股票上市规则》的相关规定,本次签署的《意向书》不构成关联交易。根据初步测算预估,本次交易亦不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

本意向书为意向性合作协议,仅代表双方的合作意向,具体的交易方案及交易条款由交易各方协商确定,以签署的正式协议为准。公司将根据各方进一步洽谈情况,在相关事宜明确后,按照《深圳证券交易所股票上市规则》等规范性文件及《公司章程》的规定,履行相应的审议程序。

二、交易对方基本情况

Technoprobe是一家总部位于意大利的半导体公司,主营业务为设计、开发和生产用于测试芯片的探针卡。

Technoprobe与公司及公司控股股东、实际控制人、董事、监事、高级管理人员不存在关联关系。

三、目标公司基本情况

1、公司名称:FASTPRINT TECHNOLOGY(U.S.) LLC

2、注册号:201029810118

3、场所:3021 KENNETH STREET,Santa Clara,CA 95054,USA

4、总经理:蒋威

5、成立时间:2010年9月13日

6、注册资本:10万美金

FASTPRINT TECHNOLOGY(U.S.) LLC的资产为Harbor Electronics,Inc.(以下简称“Harbor”),Harbor主要从事半导体测试板的设计、生产、贴装及销售。

四、协议的主要内容

1、交易双方 :FASTPRINT HONGKONG CO.,LIMITED及 Technoprobe

2、交易结构:拟议交易将由Technoprobe(直接或通过全资子公司)从兴森香港手中收购目标公司100%股权。

3、估值和条件:目标公司全部股权的应付购买价格将等于49,999,999美元扣除(i)股息、担保等及自2023年1月1日以来任何未披露的非经营性现金使用,以及(ii)目标公司或Harbor为使目标公司拥有Harbor 100% 股权和类似股权的权利而进行的支付/支出(“购买价格”)。

所有购买价格将在交割时以现金支付,并遵循经双方同意的共管规则。

4、时间表:本意向书签署后的三十 (30) 天内协商并签署最终协议。

5、排他期:为意向书签署日起30天,在排他期内,兴森香港确保其及目标公司不得与任何第三方洽谈、协商、谈判本次交易范围内的相关公司资产转让或股权转让等事宜。

五、本次交易对公司的影响

本协议为意向性协议,在公司签署正式股权转让协议前,尚不会对公司正常生产经营和业绩带来重大影响。

六、风险提示

本次签署的协议仅为《意向书》,具体的交易方案及交易条款由交易各方协商确定,以签署的正式协议为准。

本次交易尚存在一定的不确定性,公司将根据交易事项的后续进展,按照《深圳证券交易所股票上市规则》等规范性文件及《公司章程》的规定,及时履行相应的审议程序和信息披露义务。敬请广大投资者理性投资,注意投资风险。

特此公告。

深圳市兴森快捷电路科技股份有限公司

董事会

二〇二三年七月四日

本版导读

-

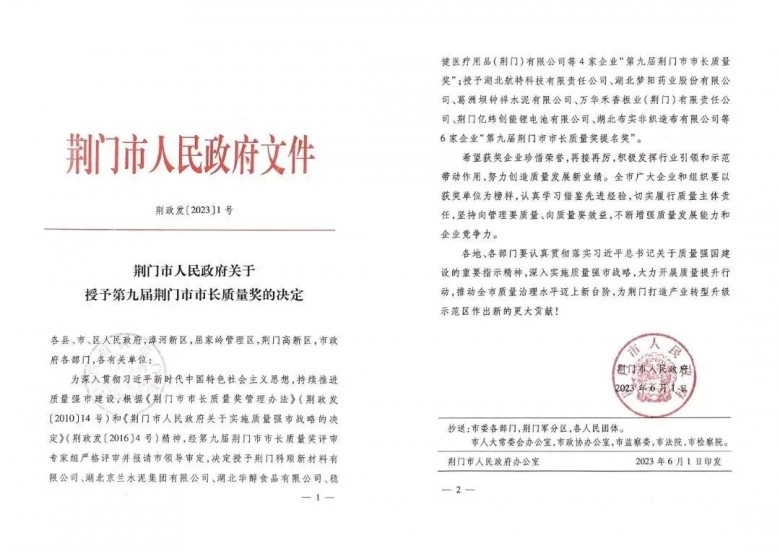

科顺股份获荆门市市长质量奖,高质量发展树行业标杆近日,荆门市人民政府印发第九届荆门市市长质量奖获奖企业名...

科顺股份获荆门市市长质量奖,高质量发展树行业标杆近日,荆门市人民政府印发第九届荆门市市长质量奖获奖企业名... -

问界M5系列标准版一出,小鹏G6瞬间不香了?近日,新能源汽车市场可谓热闹非凡。前脚号称“无人驾驶前最...

问界M5系列标准版一出,小鹏G6瞬间不香了?近日,新能源汽车市场可谓热闹非凡。前脚号称“无人驾驶前最... -

联邦高登×谢英凯联名款衣帽间发布,以“未至之境”打开家居边界落日晚霞相伴,音乐美酒为媒 关于设计与家居的联...

联邦高登×谢英凯联名款衣帽间发布,以“未至之境”打开家居边界落日晚霞相伴,音乐美酒为媒 关于设计与家居的联... -

谁能带领交大昂立更好发展?复盘新旧实控方5次关键“交锋”文|和讯财经 张星钰本周五,由交大昂立(600530)二股东、原...

谁能带领交大昂立更好发展?复盘新旧实控方5次关键“交锋”文|和讯财经 张星钰本周五,由交大昂立(600530)二股东、原... -

科顺股份与丰泽股份参加2023世界交通运输大会,智能化减隔震产品助力交通强国!6月14日-17日,WTC2023世界交通运输大会(World Transport ...

科顺股份与丰泽股份参加2023世界交通运输大会,智能化减隔震产品助力交通强国!6月14日-17日,WTC2023世界交通运输大会(World Transport ...

- 股票型基金怎样选择最佳买点?股票基金的筛选指标有哪些?

2023-07-04 11:21:51

- 港股通标的股票是什么意思?港股通能交易哪些港股?

2023-07-03 16:23:25

- 股市什么时候休市?股票的涨跌是根据什么来决定的?

2023-06-27 23:22:36

- ipo上市是什么意思?ipo和直接上市有什么区别?

2023-06-21 11:47:33

- 出水芙蓉最佳买入形态?出水芙蓉上涨概率大吗?

2023-06-20 16:14:53